- Aandelenmarkten hebben drie ijzersterke weken achter de rug, met indrukwekkende koersstijgingen.

- De beurs trok zich deze week extra op aan meevallende inflatiecijfers in de VS.

- Beursexperts Gökhan Erem en Michael Nabarro belichten het technische beeld voor aandelen en de obligatiemarkt.

ANALYSE – Met drie positieve weken op rij en 12 van de laatste 14 handelsdagen dagen in de plus kunnen we gerust stellen dat de aandelenmarkten een positieve ondertoon hebben gekend. Mede dankzij een ouderwetse short squeeze op de obligatiemarkten zijn rentes fors gedaald, doordat speculanten die hadden gegokt op verdere rentestijgingen uit de markt zijn gedrukt.

Gevolg van de lagere rentes is dat aandelen in brede zin, maar grote techbedrijven in het bijzonder, plotseling aantrekkelijker lijken vergeleken met de lagere rentes van staatsobligaties. Daarbij werd de beurs geholpen door Amerikaanse inflatiecijfers deze week, die de kans op verdere verhogingen van de beleidsrente van de Amerikaanse centrale bank tot vrijwel nul hebben gereduceerd in de ogen van marktparticipanten.

Afgelopen week zei voorzitter Jerome Powell van de Federal Reserve nog dat hij niet zou aarzelen om de beleidsrente verder te verhogen, als de hoge inflatie hardnekkig blijkt. Deze week heeft de markt de verwachting van een verdere verhoging van de beleidsrente van tafel geveegd. Inmiddels rekent men op een serie van renteverlagingen ergens medio komend jaar.

Wat betreft de inflatiecijfers kwam de stijging van de Amerikaanse consumentenprijsindex in oktober iets lager uit dan verwacht. Daarmee bereikte de inflatie niveaus die we van de zomer ook zagen. De verwachting is nu dat de inflatoire druk verder afneemt in de VS en dat de Fed de beleidsrente niet verder hoeft te verhogen.

Aandelenkoersen in de VS stegen deze week richting niveaus die deze zomer ook werden genoteerd. Op zich is dat begrijpelijk, maar de markt trekt wel snel bepaalde conclusies.

Op de obligatiemarkt is de 10-jaarsrente staatsrente in de VS gezakt onder het niveau van 4,5 procent en de Amerikaanse inflatie zit nog maar iets boven de 3 procent. De inflatie van 3,2 procent is echter nog steeds fors hoger dan het streefniveau van 2 procent dat de Federal Reserve hanteert.

Met dat gegeven in gedachten en de echo van de opmerkingen van Powell van afgelopen week, zagen beleggers dat de ontwikkeling van producentenprijzen in de VS in oktober ook lager uitviel dan verwacht.

Op zich duiden lagere producentenprijzen op afnemende inflatoire druk, maar de keerzijde is dat sprake kan zijn van een indicatie van een aanstaande recessie. Evengoed is dit geen reden voor hogere renteverwachtingen en dus werden de koerswinsten op aandelenmarkten vastgehouden.

Opvallend was dat deze week zelfs geluiden opdoken over 'deflatie', ofwel dalende prijzen. De baas van Walmart, de grootste retailketen van de VS, wees op aarzeling bij Amerikaanse consumenten over hun uitgaven. Van belang hierbij is dat het monetaire beleid van de VS met een beleidsrente van boven de 5 procent nog allerminst is ingesteld op het opvangen van economische tegenwind.

Beleggers moeten bovendien rekening houden met het feit dat de Fed niet zomaar van het ingeslagen pad zal afwijken. Bestuurders van de centrale bank hebben gesuggereerd dat men liever te veel doet dan te weinig om er zeker van te zijn dat de inflatie structureel daalt, ook als dat de economische groei onder druk zet.

Het is dus zeker niet gezegd dat de centrale bank rentes wil verlagen, zolang er geen flinke recessie optreedt of op zijn minst de dreiging daarvan. Weet daarbij ook dat de afgelopen zes keer dat de markt dacht dat de Federal Reserve om was, dit uiteindelijk niet het geval bleek te zijn.

Techaandelen nemen het voortouw

Wat het technische beeld op financiële markten betreft maakte de stijging van aandelen en obligatiekoersen deze week duidelijk dat het neerwaartse momentum voorbij is.

Daarmee is het nuttig om te bezien wat de stand van zaken werkelijk is aan de hand van meetkundige, objectieve indicatoren.

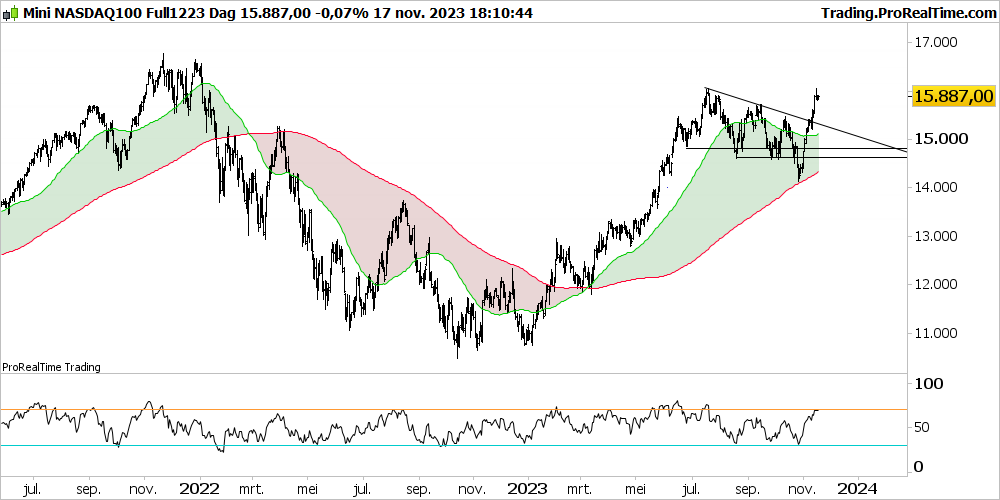

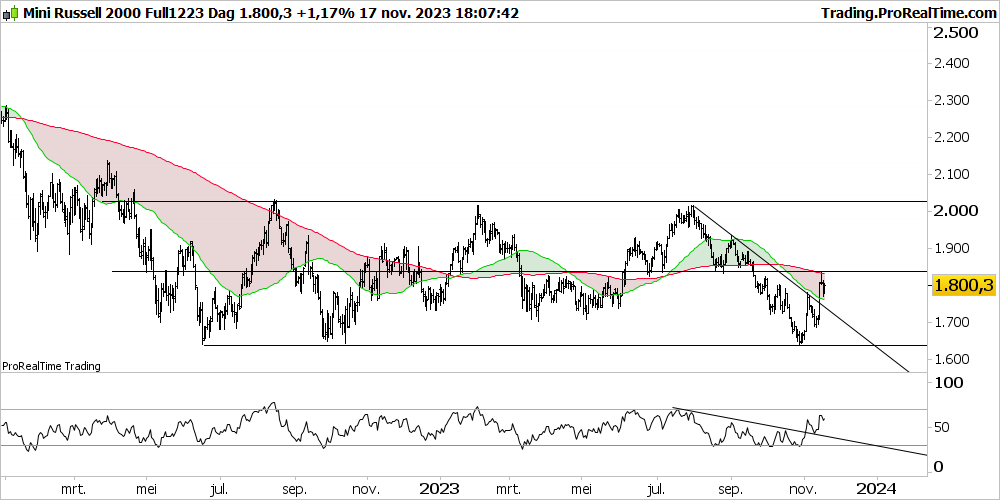

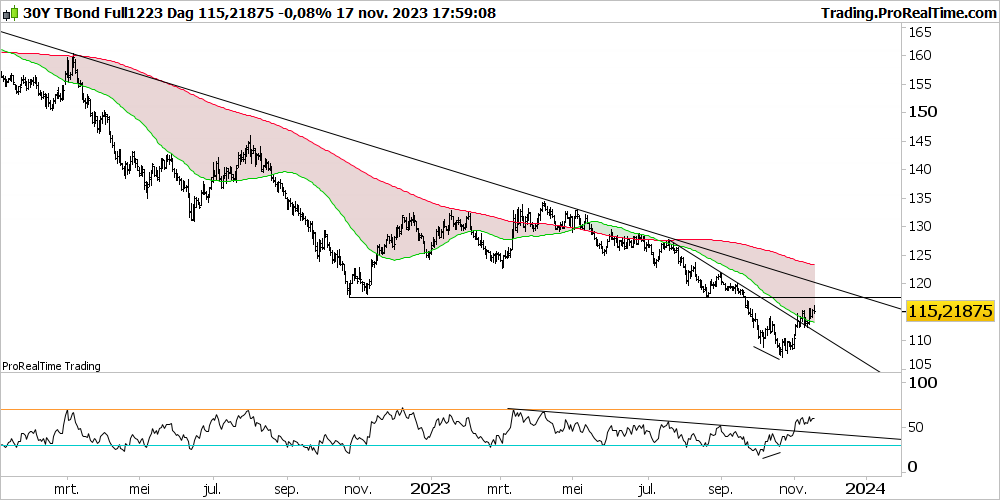

Afgelopen week keken we voor de aandelenmarkt naar de ontwikkeling van de technologiezware Nasdaq 100-index om de snelle, grote jongens te peilen. Voor de bredere markt namen we de Russell 2000-index onder de loep. Daarnaast analyseerden we het technische beeld voor de 30-jaars staatsobligatie in de VS. Dat doen we deze week opnieuw in dezelfde volgorde.

Nasdaq 100-index: prima verhaal

De Nasdaq 100-index, met veel grote technologiefondsen, is deze week hard doorgestegen en zoals we vorige week stelden, duidt de opwaartse richting van het 50-daags voortschrijdend koersgemiddelde (groene lijn) en het 200-daags koersgemiddelde (rode lijn) op een stijgende markt.

De correctieve fase is afgerond met de toename van momentum. Overbought-condities worden benaderd, maar dat is normaal in een stijgende markt. Niks extreems tot dusver en een dipje zou op zijn plaats zijn om de boel te normaliseren en nieuwe deelnemers aan deze markt een kans te geven. Weinig gevaar te ontdekken dus.

Russell 2000-index: horde bij zijwaartse trend

Bij de brede Russell 2000-index, waarin veel kleinere en middelgrote Amerikaanse bedrijven zijn opgenomen, zien we dat de stijging van deze week de dalende trend voor de korte termijn heeft gebroken.

Er was al een voorteken door de trendbreuk in de RSI-indicator en nu doen de koersen wat verwacht mocht worden. Het goede nieuws is dat de Russell 2000 de bredere zijwaartse beweging heeft behouden. Er is echter wel een belangrijke horde voor de boeg die niet zomaar geslecht wordt.

Het midden van de koersrange (middelste horizontale lijn in de grafiek) is eerder een moeilijk punt gebleken om te overschrijden. Dat heeft diverse keren in beide richtingen gegolden en lijkt ook nu het geval te zijn. Bij het hoge stijgingstempo van deze week zal de boel snel overbought raken, hetgeen in een zijwaartse fase wel een probleem oplevert.

Het beste is nu even kalm aan te doen en de krachten te herpakken, alvorens een aanval op hogere koersen te wagen. Dat zou een sterkere slagingskans geven op het bereiken van de bovenzijde van de zijwaartse koersrange.

30-jaars staatsobligatie VS: dreiging nog niet geweken

De bovenstaande grafiek toont de koers van de 30-jaars staatslening in de VS, die dus tegengesteld beweegt aan de rente. Ook hier is opwaartse terreinwinst geboekt wat de koers betreft. Maar heel veel speelruimte zit er niet in. De rentemarkt is nog steeds aan het corrigeren en obligaties bevinden zich nog steeds in een dikke bear markt.

Zo is wat de obligatiekoersen betreft de dreiging van een draai neerwaarts nog steeds aan de orde en moet de markt zich nog niet al te snel rijk rekenen. Zolang de Fed niet daadwerkelijk om is wat betreft het rentebeleid zal dat nog wel even zo blijven.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.